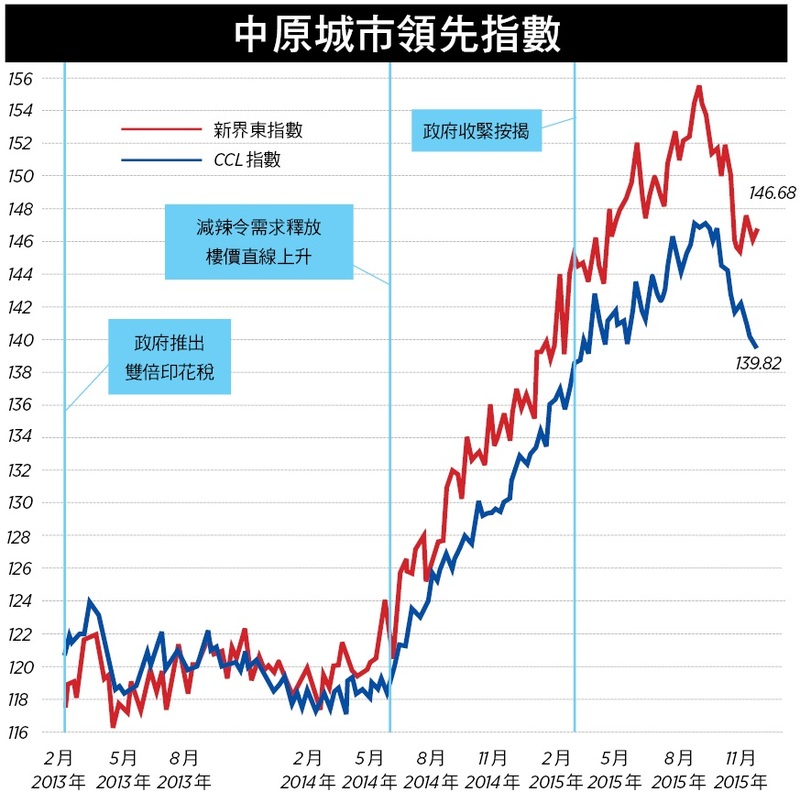

反映二手樓價走勢的中原城市領先指數(CCL)連續三周下跌,最新報139.82,按周再跌0.32%。四大分區指數個別發展,港島及新界東分別反彈1.92%及0.38%,九龍及新界西則下調1.11%及1.67%。其餘領先指數亦全線繼續調整,大型單位指數、中小型單位指數及大型屋苑指數分別下跌0.77%、0.23%及0.16%。

CCL錄得三連跌,但跌幅有收窄跡象,分區指數則有升有跌,市況並非單向。受成交量減少影響,分區指數波幅明顯增加,參考價值下跌。其餘非地區性領先指數亦錄得連跌,大型單位指數更七連跌,為表現最差的指數。二手樓價從9月中歷史高位回落5.1%,但還未回到收緊按揭時水平,相信全年樓價仍錄得升幅。

上周差餉物業估價署公佈10月份私人樓價及租金指數,兩者皆錄得下跌,終止一年半來連升的走勢。所有類別住宅皆下跌,但4百呎以下類別跌幅最少,上車盤的支持度大於其它類別。

美國加息已成定局

大圍市況方面,美國向上修正10月份GDP,最新公佈的新增就業及農業職位增長理想,加上10月中已測試市場對加息反應並非太負面,聯儲局又怎會放過如此難逢的機會,本月加息已無懸念。問題是會否連續加息?經深入分析,筆者認為美國有連續加息4到5次的可能性。美國經過三輪量化寬鬆後,各項經濟指標回穩,但未能構成具說服力的增長故事;聯儲局來年每季將以經濟增長符合預期為理由繼續加息,令市場相信增長重臨,繼而把債券資金轉投入股市,股市上升帶動消費增長,連成一個自我實現的增長故事。

連續加息影響短中期

美國若連續加息,將對香港樓市構成多個不利因素。美國尚且有經濟復甦及增長的勢頭,有條件加息及讓美元走強,香港情況剛好完全相反。香港經濟主要靠金融、轉口、自由行及內部消費。受中國經濟放緩及鄰國簽訂經貿協議的影響,香港轉口貿易已是黃昏事業。金融業只顧人民幣業務及中資企業上市集資,未可帶動新一輪經濟增長。美匯指數已升穿100點,而其它主要貨幣實行量寬,美元大有可能繼續走強。受制聯繫匯率,港幣只有跟從美元走強,令固定資產價格走低。進口貨價格下跌,可能引發通縮,進一步打擊內部消費意欲。

港元強勁,港人出外消費增長明顯,香港旅遊業卻步入寒冬。自由行的承受力早已見頂,加上大陸打擊貪腐,高檔消費負增長,零售業吹淡風,不排除失業向上。

香港股票市場與美元有一定反比關係,強美元將令港股受壓,樓市氣氛進一步轉壞。房地產周期一般較長,從土地開發到住宅出售需時兩三年。當實質供應增加時往往經濟已步入另一周期。03年沙士就碰著八萬五供應高峰,現時經濟下行供應卻開始增多,是否巧合還是棋差數著?看官自行判斷。

匯率與利率是調控經濟的重要手段,觀乎現行經濟狀況,香港不具加息及貨幣走強的條件。若香港被美國帶動強行加息及匯率走強,經濟必然受損,再加上股市下跌不利氣氛,短期供應增加,樓價未來一至兩年勢必繼續受壓。

長線存在利好因素

長遠而言,香港樓市仍有甚多利好因素。其一是人口增長。香港沒有人口政策,只有每天150名大陸單程入口配額,最近更放寬配額,利用條件讓超齡子女來港團聚,意味政府將長期維持配額。單程證就是香港人口增加的保證。需求因未來人口增長繼續上升。

其二,社會嚴重撕裂加上地區阻力,覓地將困難重重。政府官員已明言公屋未能達標,土地儲備亦未能支持長策建屋目標,發展局局長陳茂波更指香港欠三個半沙田的土地。長期供應不足將支持樓價向上。

其三,香港擁有世界一流的集體運輸系統。現有大型基建包括沙中線、南港島線、高鐵、北大嶼山屯門線及港珠澳大橋於未來數年投入服務。政府去年發表鐵路發展策略, 2018至23年將投入1千1百億興建7個新鐵路項目,包括北環古洞線、東九龍線、南港島線西段等,令十數萬戶家庭享有高效率運輸網。各項基建總投資3千多億,這些投資將轉化成支持樓價上升的動力。

其四,越來越多大陸人士把資產轉移國外以分散風險,每年投資海外物業以千億元計。現時香港仍有10%左右的成交額來自大陸客,極高樓價加上雙辣稅仍無阻這些人的入市意欲。隨著大陸富裕人士增加,加上大陸資金調港較易,只要香港維持資金及出入境自由,香港房產仍有相當優勢。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column